Панорама недвижимости

Агентство недвижимости в Тюмени

Часы работы 8:30 - 20:00

Панорама недвижимости

Агентство недвижимости в Тюмени

Часы работы 8:30 - 20:00

Продаете земельный участок? Узнайте, кто обязан уплатить налог при продаже земли, в каком размере и в какой срок, и как можно от уплаты налогового сбора освободиться.

Налог с продажи участка взимается с каждого, вне зависимости от гражданства, если продаваемый земельный участок находится на территории России.

Утрата статуса резидента, если гражданин России находится в стране менее 183 дней, решается в каждом случае индивидуально.

Таким образом, если продавец не освобожден от уплаты НДФЛ и не имеет права на налоговый вычет, ставка рассчитывается с полной суммы за продажу участка.

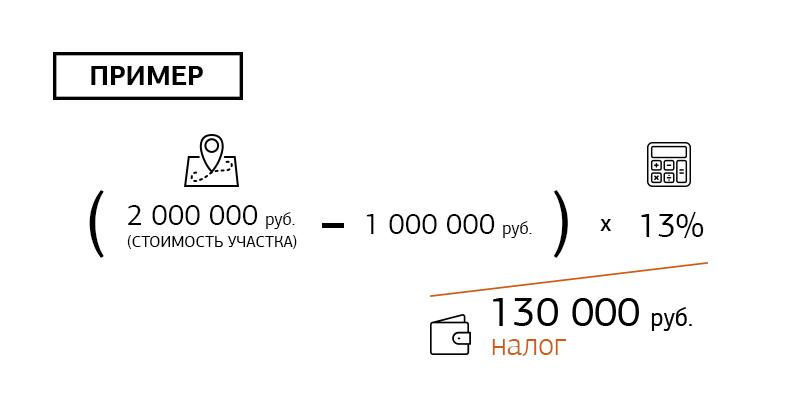

Если продавец владеет недвижимостью менее 3 лет, а с 2016 года – менее 5 лет, при расчете НДФЛ можно уменьшить свой доход двумя способами:

Важно помнить, что уменьшить размер налога можно только одним способом, наиболее выгодным в конкретном случае.

Также если участок находится в собственности двух и более человек, его можно продать по одному договору и разделить поровну имущественный вычет или продать по отдельности, и тогда каждый собственник сможет применить свое право на имущественный вычет.

Не платить налог с продажи земли могут продавцы, владеющие участком более 3 лет, а с 1 января 2016 года – более 5 лет. То есть, если земельный участок был приобретен в феврале этого года, продать без уплаты налога его можно будет только в феврале 2021 года.

Но если право собственности на землю было получено:

не платить налог с продажи можно уже по истечении 3 лет.

Даже если сумма налога, которую вы рассчитали, равна нулю, налоговую декларацию необходимо подать в срок.

Если налоговая декларация не была подана в срок, за каждый месяц просрочки установлен штраф – 5% от неуплаченной суммы налога. Но штраф не может превышать 30% и быть меньше 1000 рублей.

То есть если вы вовремя не известили налоговые органы о доходе, даже если сумма налога равна нулю, штраф составит 1000 рублей.

Если налог не был уплачен до 15 июля года, следующего за годом продажи участка, взыскивается штраф – 20% от неуплаченной суммы. Если налоговый орган установит, что налог не был уплачен умышленно, то размер штрафа может увеличиться до 40%.

Кроме того, за каждый календарный день просрочки будут начислены пени на сумму долга.

Будьте внимательны! Обращайтесь за советом к профессионалам, например, юристам компании «Юнидом».

АН "Юнидом",

г. Тюмень, ул. М.Горького, 76, 3 этаж

Тел. 670-777

К списку новостей

«Корней». Обзор жилого комплекса

Малоэтажные жилые комплексы. Топ-5

Купил и заехал. Новостройки с ключами в этом году

Обзор ЖК. Видовые квартиры

В новый год — с новыми ЖК

© 2025 Информационные материалы и цены,размещенные на сайте,не являются публичной офертой.

Положение о защите персональных данных. 18+